Le retour triomphant d’Hayek

Traduction d’un article paru dans le magazine Newsweek le 28 novembre 2010.

L’année dernière, le consensus chez les commentateurs était à l’effet que nous sommes tous devenus keynésiens maintenant. Presque tout le monde croyait que la solution de John Maynard Keynes pour sortir de la Grande Dépression – des dépenses publiques élevées pour ressusciter l’économie – permettrait aussi de régler le présent ralentissement de l’économie mondiale. Les premières fissures dans ce consensus sont apparues lors de l’éclatement de la crise budgétaire en Grèce plus tôt cette année. Partout dans le monde développé, des critiques ont commencé à dire que les dépenses des gouvernements avaient atteint le point des rendements décroissants et qu’elles entraînaient une reprise anémique qui profitait surtout à certains groupes de pression. L’électorat a compris le message. De l’Europe aux États-Unis, le keynésianisme a rapidement perdu de sa popularité à mesure que les électeurs se sont mis à appuyer des candidats qui mettaient l’accent sur la discipline fiscale et moins d’interventionnisme étatique.

Un personnage clé fait exception : le président de la réserve fédérale des États-Unis (Fed) Ben Bernanke. Insatisfait par la reprise graduelle et le fort taux de chômage, il a fait savoir que la relance était de mise. Face à un Congrès réticent, il a décidé de porter l’activisme monétaire à un nouveau seuil en engageant la Fed à injecter dans le système autant de monnaie que nécessaire afin d’atteindre les deux objectifs de la Fed : stabilité des prix et plein emploi. Bernanke dit qu’il fait tout ce que Milton Friedman aurait suggéré à la Fed de faire. Friedman, le père du monétarisme, avait soutenu que la Grande Dépression avait en grande partie été provoquée par une contraction majeure de la masse monétaire et que des conséquences économiques si funestes auraient pu être évitées si la Fed avait maintenu la quantité de monnaie stable.

Le public n’est pas d’accord. On observe une réaction négative croissante contre l’activisme monétaire de la Fed, pour deux raisons. Il est de plus en plus évident que la Fed peut imprimer tout l’argent qu’elle veut mais qu’elle n’a aucun contrôle sur l’endroit où cet argent va aboutir. Depuis que la Fed a intensifié ses déclarations sur l’assouplissement monétaire cet été, la perspective d’être inondé par du crédit facile à entraîné une hausse des prix des matières premières et des actions dans les marchés émergents. Les discussions vont bon train à Wall Street sur l’émergence de la «prochaine bulle». Par ailleurs, l’activisme monétaire souffre des mêmes lacunes fondamentales que le keynésianisme, dans la mesure où il protège les joueurs inefficaces au lieu de redonner une vigueur renouvelée à l’économie. Dans une déclaration révélatrice de la façon de voir les choses à la Fed, le membre de la Fed de New York Brian Slack disaient récemment qu’avec un peu de chance, l’assouplissement quantitatif allait fonctionner en gardant «les prix des actifs plus élevés qu’ils devraient l’être», ce qui va augmenter l’avoir des ménages. Voilà pourquoi les stimulants monétaires peuvent être si impopulaires: ils profitent souvent aux riches (qui possèdent une part disproportionnée des actifs telles les actions dont les prix sont gonflés) au détriment des plus pauvres (qui sont les plus touchés par l’augmentation conséquente des prix des aliments et de l’énergie).

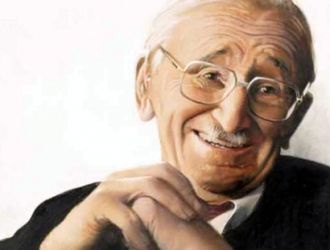

Signe des temps, certaines des vidéos les plus populaires sur YouTube cette année sont des satires des politiques économiques; la dernière se moque de la Fed, alors que le sentiment se répand que les décideurs succombent à ce que l’économiste Friedrich Hayek appelait «la présomption fatale» en tentant de gérer le cycle économique dans ses plus petits détails. Hayek détestait toutes les sortes d’interventionnisme dans l’économie. Keynes, Friedman et Hayek étaient les principales figures des trois plus influentes écoles de pensée économique du dernier siècle. Hayek était associé à l’école autrichienne, dont l’influence était croissante au 19e siècle et au début du 20e siècle. Cette école préconisait de laisser le secteur privé s’occuper de ramener l’économie sur ses rails lors d’une récession. La foi dans le pouvoir du marché de purger l’économie de ses déséquilibres avait bien servi les États-Unis au 19e siècle, lorsque l’économie émergeait toujours plus forte après chaque récession, mais elle a été poussée trop loin dans la combinaison de politique monétaire restrictive et d’impôts élevés qui ont mené à la Grande Dépression et à la montée des keynésiens.

Le keynésianisme et le monétarisme sont aujourd’hui tous les deux victimes d’une déformation similaire. Keynes n’aurait probablement jamais appuyé les gros déficits budgétaires pendant la période de forte croissance, comme ceux qui ont mené aux crises budgétaires qu’on observe présentement. De la même manière, Friedman n’aurait probablement jamais appuyé le recours récent à la politique monétaire par la Fed comme outil pour forcer une relance économique plutôt que pour simplement amoindrir les effets douloureux de la récession.

La perversion systématique de la pensée de Keynes et de Friedman fait aujourd’hui pâlir leur étoile, laissant Hayek, encore une fois, triompher de ses adversaires.

Ruchir Sharma est directeur de la section des marchés émergents chez Morgan Stanley Investment Management. Traduction de Martin Masse, chercheur associé à l’Institut économique Molinari.