Démantelons notre fiscalité anti-économique avant qu’elle n’achève notre économie

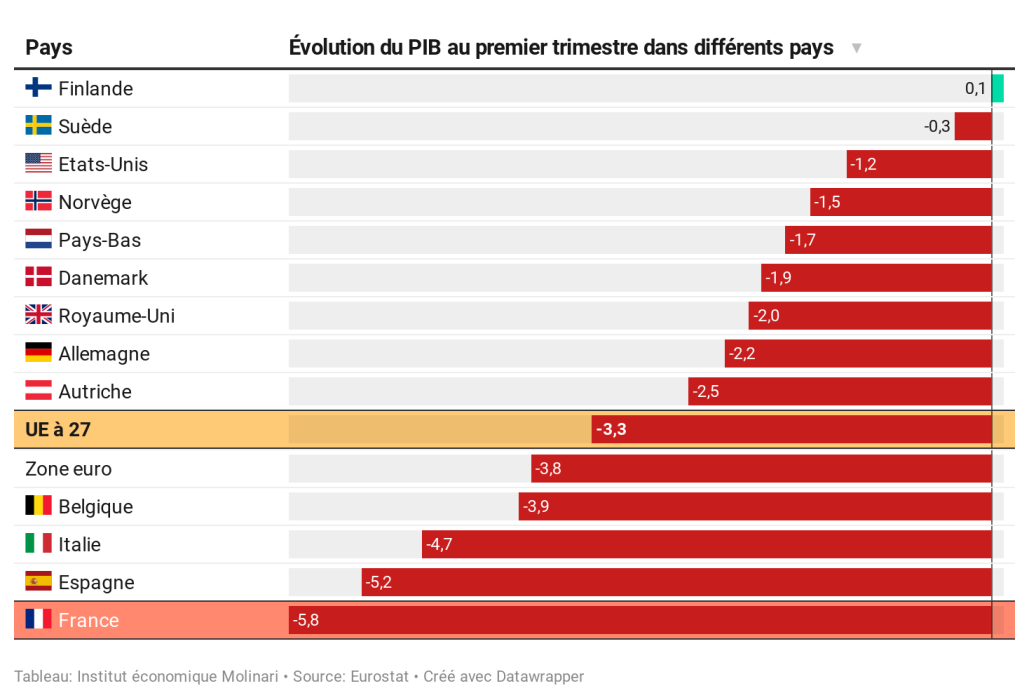

L’avenir est particulièrement préoccupant pour la société française. Les entreprises, étouffées par une fiscalité hors norme et une réglementation tatillonne, ont des problèmes de compétitivité structurels. Les précédentes crises ont laissé des traces, avec un chômage anormalement élevé. Le coronavirus frappe une économie affaiblie. Au premier trimestre, le PIB a reculé de -5,8 % en France. C’est plus qu’en Espagne (-5,2%), qu’en Italie (-4,7%), que dans l’Union européenne (-3,3%), qu’en Allemagne (-2,2%) ou qu’au Royaume-Uni (2%). Pour inverser cette spirale, il est urgent d’alléger la fiscalité pesant sur les entreprises que leurs résultats soient bons ou mauvais.

Si le grand public a l’impression que beaucoup a été fait pour favoriser les entreprises dans les dernières années, avec une baisse du taux de l’impôt sur les sociétés à 25 %, la réalité est bien différente. D’une part, cette baisse de l’impôt sur les sociétés, annoncée en 2017, ne devrait être opérationnelle pour toutes les entreprises qu’à « horizon » 2022. Ensuite, le taux français, même s’il est ramené à 25 %, restera significatif. En 2018, la moitié des pays de l’OCDE pratiquait déjà un taux inférieur. Mais surtout, cette baisse, gagnerait à être élargie au-delà de la fiscalité sur les bénéfices, pour apporter une réponse au manque de compétitivité et au chômage français.

Dans l’Hexagone, l’essentiel de la fiscalité sur les entreprises n’est pas assis sur les bénéfices. Nous avons la particularité d’avoir une multitude d’impôts sur le foncier (CFE, taxes sur les bureaux ou les surfaces commerciales…), la masse salariale (taxe d’apprentissage, taxe sur les salaires, versement transport), les avantages offerts aux salariés (forfait social, taxes sur les véhicules de sociétés…), le chiffre d’affaires (C3S), la valeur ajoutée (CVAE) ou les dividendes. Ces impôts dits « de production » représentaient plus de 75 milliards d’euros en 2018, soit bien plus que l’impôt sur les sociétés ayant rapporté 27 milliards cette année-là. Ils sont problématiques à double titre pour la société française.

D’une part, ils sont bien plus nocifs que les fiscalités classiques. Ils ne portent pas sur les bénéfices des entreprises, mais sur des assiettes en amont du résultat et déconnectées de celui-ci. Ces assiettes ne sont pas liées à la performance et capacité contributive des acteurs économiques. Cela rend la fiscalité de production insensible à la situation financière des entreprises et particulièrement contre-productive. Cette fiscalité, qui s’apparente à une subvention aux importations, lamine la compétitivité de nos acteurs positionnés sur des productions à faible valeur ajoutée. Elle incite aux délocalisations, qu’il s’agisse de produits basiques (tels les masques de protections dont nous manquons…) ou de produits à forte valeur ajoutée.

D’autre part, nous abusons de cette fiscalité. En 2018, avec 75 milliards d’impôts de production, nous avions le tiers des impôts de production sur les entreprises de l’UE à 28, alors que nous représentions seulement 15 % de la richesse créée. Les impôts de production sur les entreprises représentaient 3,2% du PIB, contre 1,6 % dans l’UE et 0,4 % en Allemagne. Bilan : les entreprises françaises souffrent d’un manque de rentabilité par rapport à leurs concurrentes européennes. Leur excédent brut d’exploitation représentait 7,1 % du chiffre d’affaires en 2017, contre 10,1 % en moyenne dans l’UE à 27 pays. Ce différentiel de 30 % et 3 points n’est pas anodin. Il a des conséquences sociales majeures. Conformément à la théorie de l’incidence fiscale, cette fiscalité retombe sur les individus, chômeurs, salariés, consommateurs ou actionnaires.

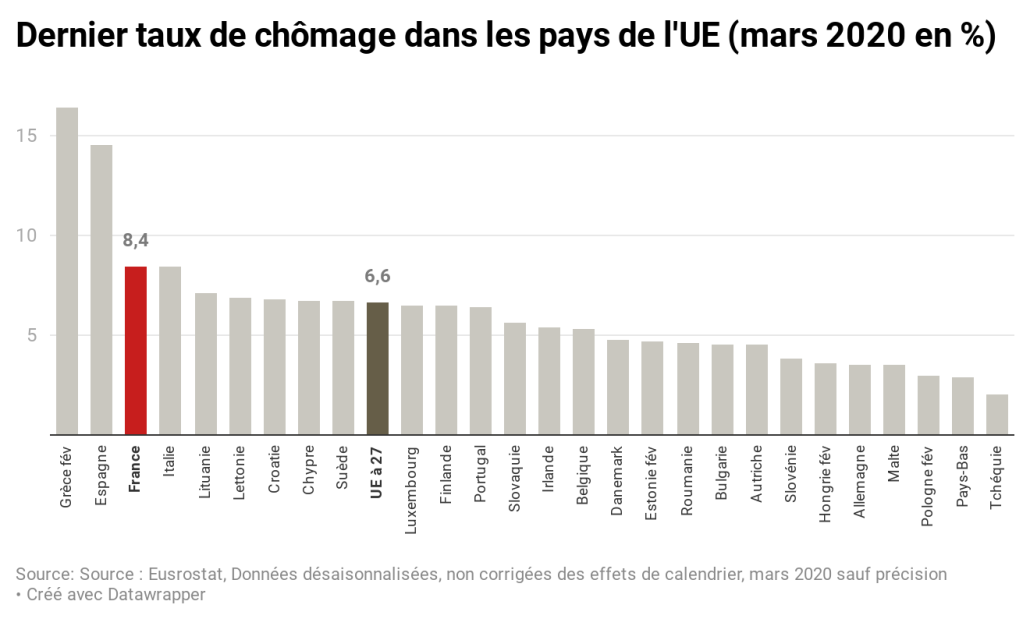

Les premiers à souffrir de cette fiscalité sont les chômeurs. Les impôts de production incitent à privilégier les investissements à l’étranger et à délaisser l’Hexagone. Ce n’est pas un hasard si les entreprises du CAC 40 ou nos ETI sont très internationalisées. Au-delà des enjeux de diversification et d’implantation sur les marchés étrangers, elles ont un besoin vital de réduire leur exposition à la sur-fiscalité française. Nombre de PME – et a fortiori de TPE – n’ont pas autant de facilités à s’extraire du cadre franco-français, ce qui explique l’importance des défaillances ou leurs difficultés à grandir. Avant même la crise du coronavirus, en février, le taux de chômage français était encore à 8,1 %, contre 6,5 % dans l’Union européenne et 3,2 % en Allemagne. Nous avions 500 000 chômeurs de trop par rapport à la moyenne européenne et 1 450 000 de trop par rapport à nos voisins d’outre-Rhin.

Les salariés, comme les actionnaires, font aussi les frais des impôts de productions. Lorsque les entreprises ne sont pas à même de reporter la surfiscalité française sur leurs clients, ce sont les salariés qui supportent le coût de cette fiscalité, avec des augmentations de salaires ou des rémunérations du capital moindres que ce qu’on observe à l’étranger.

Jusqu’à présent, les pouvoirs publics n’ont pas donné à ce sujet, la priorité qu’il mérite. Ils ont mis en place des groupes de travail, commandé des notes, mais comme le soulignait récemment le ministre de l’économie, ce chantier reste à mener. Or, la pandémie du coronavirus ne permet plus d’attendre. Pour toute une série de facteurs, l’économie française est particulièrement affectée.

La fiscalité de production, assise sur des assiettes déconnectées des résultats, conjuguée à la pandémie, est une arme de destruction massive pour notre économie affaiblie. Elle risque de provoquer une multitude de faillites, mais aussi d’accroître le différentiel de compétitivité avec nos voisins.

L’écart sera particulièrement significatif avec l’Allemagne. Elle a en temps normal 8 fois moins d’impôts de production et n’a pas eu besoin de ralentir drastiquement son économie, une politique intensive de dépistage ayant permis de pratiquer un confinement plus sélectif.

La clef pour traiter ce sujet est d’offrir une alternative crédible aux collectivités locales, qui bénéficient de l’essentiel des impôts de production. Le démantèlement de ces fiscalités, mortifères pour les économies locales et leurs administrés, représente un défi financier pour les collectivités. Pour autant, les bonnes pratiques étrangères montrent que ce manque à gagner pourrait être compensé par une réaffectation d’autres fiscalités. Elles pourraient, par exemple, bénéficier d’une partie des recettes d’impôts sur les sociétés, à l’instar ce de qui se fait en Allemagne ou en Italie. Elles pourraient aussi bénéficier d’une plus grande proportion des recettes TVA, à l’instar ce de qui se fait en Allemagne ou Espagne. Les régions bénéficient d’ailleurs déjà d’une partie de la TVA depuis 2018 et il est prévu qu’il en aille de même pour les départements, pour compenser le manque à gagner consécutif à la suppression de la taxe d’habitation. Des solutions existent. Il est grand temps d’aller de l’avant sur ce sujet, encore plus crucial aujourd’hui qu’hier.