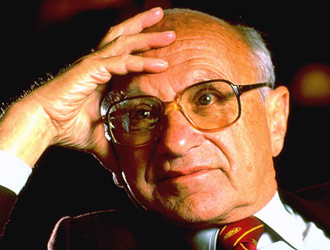

Milton Friedman aurait-il eu les bons réflexes face à la crise économique?

Texte d’opinion publié le 21 janvier 2012 dans Le Devoir (Canada).

Les répercussions de la crise financière commencée en 2007 continuent de se faire sentir. Aux États-Unis et en Europe, la crise a entraîné le retour en force d’une théorie, le keynésianisme, qui semblait discréditée depuis les années 1970. L’un des principaux opposants à la conception étatiste et interventionniste de l’économie défendue par John Maynard Keynes, Milton Friedman, mort en 2006, aurait eu 100 ans cette année. Friedman était un farouche partisan du libre marché et il est considéré comme l’un des économistes les plus influents du dernier siècle.

Que penserait Friedman des politiques keynésiennes de relance adoptées presque partout à partir de 2008, à savoir les programmes de dépenses des gouvernements et les mesures de création monétaire des banques centrales? Y aurait-il été systématiquement opposé? La réponse n’est pas aussi évidente qu’on pourrait le croire.

La logique des plans de relance

Pour les keynésiens, le capitalisme est un système économique foncièrement instable qui se retrouve inévitablement en crise à intervalles réguliers.

Il suffit d’un choc imprévu pour bouleverser le comportement des acteurs et faire dérailler la croissance économique. Les investisseurs, mus non pas par une évaluation rationnelle des risques et des opportunités mais par un «esprit animal», passent soudainement d’un optimisme aveugle à un pessimisme tout aussi arbitraire.

Ce changement d’attitude entraîne un ralentissement de la production, une hausse du chômage et une diminution du revenu des ménages. Les consommateurs perdent confiance à leur tour, épargnent davantage et achètent moins, ce qui fait baisser d’autant la production.

L’économie capitaliste ne possédant pas, selon Keynes, de mécanisme pour s’auto-équilibrer, cette spirale peut se poursuivre sans fin, jusqu’à l’effondrement total de l’économie. Seul l’État, qui a les moyens de se substituer aux acteurs privés en soutenant la demande globale, peut renverser la situation.

En dépensant sur divers programmes et travaux publics, l’État remet en marche les facteurs de production inutilisés. Par ailleurs, en abaissant les taux d’intérêt et en augmentant la quantité de monnaie en circulation, la Banque centrale incite les consommateurs à dépenser et les entreprises à investir. Pour Keynes, l’endettement et l’inflation qui pourraient résulter de ces politiques ne sont pas des menaces préoccupantes.

En ce qui a trait au premier volet des plans de relance, Friedman considérait comme non fondée l’idée que les dépenses publiques puissent accroître la demande globale et stimuler l’économie, une présomption qui se concentre uniquement sur une partie de l’équation.

Il est facile de comprendre que, si le gouvernement augmente les impôts pour dépenser davantage, les dépenses publiques accrues seront contrebalancées par des dépenses privées moindres.

Même lorsque le gouvernement emprunte les fonds, ceux qui les prêtent devront réduire leurs propres dépenses ou prêter moins à d’autres acteurs privés. «Tout ce qui arrive est que les dépenses de l’État augmentent et les dépenses privées diminuent», écrit-il dans Capitalisme et liberté, publié en 1962.

Pour Friedman, cette propension à hausser les dépenses et à multiplier les programmes en période de récession illustre surtout la domination des courants intellectuels et politiques étatistes et n’a servi qu’à alimenter la croissance de l’État tout au long du XXe siècle. La plupart des programmes prétendument créés pour stabiliser l’économie pendant le New Deal et les récessions subséquentes ont d’ailleurs été maintenus par la suite et les gouvernements ont continué d’accuser des déficits même en période de croissance économique.

Friedman n’aurait pas du tout été surpris de constater les résultats mitigés des plans de relance budgétaire mis en oeuvre depuis 2008, ni les crises de finances publiques provoquées par l’endettement massif qu’on observe aujourd’hui aux États-Unis et en Europe.

La principale contribution de Milton Friedman à l’analyse des cycles économiques est contenue dans sa monumentale Histoire monétaire des États-Unis – 1867-1960, publiée en 1963 en collaboration avec Anna Schwartz.

C’est dans cet ouvrage qu’il établit les bases de sa théorie monétariste. Celle-ci remplacera le keynésianisme en tant qu’orthodoxie monétaire à partir de la fin des années 1970, quand Paul Volker sera nommé président de la Réserve fédérale. Volker freinera la création monétaire et augmentera de façon draconienne les taux d’intérêt pour mettre un terme à l’inflation galopante des années précédentes, au prix de la récession de 1980-1982.

On a surtout retenu des théories monétaires de Friedman son opposition à une hausse trop rapide des prix. À l’encontre des keynésiens qui l’expliquaient de manière très différente, et en accord avec les économistes classiques, Friedman soutenait qu’elle était inévitablement provoquée par une politique monétaire trop expansionniste.

Selon sa célèbre phrase: «L’inflation est toujours et partout un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production.»

Le monétarisme offre également une explication des causes de la Grande Dépression. Selon Friedman et Schwartz, si la crise a duré si longtemps, ce n’est pas à cause de l’instabilité inhérente à l’économie de marché, mais plutôt de l’ineptie de la Fed.

Selon eux, durant les années 1930, la Fed n’a rien fait pour empêcher — et a même parfois délibérément provoqué — une réduction importante de la masse monétaire.

Cette politique a entraîné la faillite de milliers de banques et une chute du revenu national et a tué dans l’oeuf tout mouvement de reprise économique.

À première vue, le monétarisme se présente donc comme une théorie qui critique l’action étatique — les banques centrales étant des monopoles sur la création et la gestion de la monnaie établis par les gouvernements — et qui défend le libre marché.

Paradoxalement, cette explication fait toutefois de Friedman un allié de Keynes sur le plan de la politique monétaire, le deuxième volet des plans de relance. Quoique leurs évaluations des dangers de l’inflation divergent considérablement, keynésiens et monétaristes s’entendent en effet sur un point crucial: la banque centrale doit, selon le jargon financier, «injecter des liquidités» dans l’économie en période de crise. C’est-à-dire qu’elle doit créer artificiellement de la monnaie de façon à soutenir l’activité économique, à protéger les banques de la faillite et à éviter qu’un réajustement temporaire se transforme en récession ou en dépression prolongée.

C’est cette politique que le successeur de Volker, Alan Greenspan, mettra en oeuvre pendant les 19 années qu’il passera à la tête de la Fed. Chaque fois que l’économie américaine montrait des signes de ralentissement ou que survenait une crise quelconque (krach boursier de 1987, faillite des Savings and Loans, crise mexicaine, crise asiatique, bogue de l’an 2000, attaques du 11 septembre 2001, effondrement de la bulle technologique, etc.), Greenspan appuyait sur l’accélérateur monétaire. Partisan déclaré du libre marché, il s’inspirait non pas de Keynes, mais de Friedman.

Lors d’une conférence à l’occasion du 90e anniversaire de naissance de Friedman en 2002, l’actuel président de la Fed, Ben Bernanke, endossait lui aussi l’analyse de Friedman et Schwartz: «Je voudrais dire à Milton et à Anna: à propos de la Grande Dépression, vous aviez raison, c’était nous les responsables. Nous sommes vraiment désolés. Mais grâce à vous, nous ne recommencerons pas.»

Depuis 2007, Bernanke a mis en oeuvre, sans surprise, une série de programmes d’«assouplissement monétaire», autre euphémisme pour désigner la création d’argent à partir de rien. Selon le journaliste américain Penn Bullock, tout laisse croire que Friedman aurait approuvé ces mesures: «Bien qu’il soit vrai que le gouvernement Obama mène une politique de relance fiscale de type keynésien, la Réserve fédérale sous Bernanke a consciemment mis en pratique la leçon de Friedman et Schwartz» sur la nécessité d’accroître la masse monétaire.

C’est d’ailleurs la même politique d’assouplissement quantitatif que Friedman avait suggérée de son vivant au gouvernement japonais, lui-même confronté à une crise économique à la suite de l’éclatement d’une bulle immobilière à partir de 1990: «La voie la plus sûre vers une saine reprise économique est d’augmenter le taux de croissance monétaire», écrivait-il en 1997.

La critique autrichienne

Plus de trois ans après le début de la crise, rien ne semble indiquer que les plans de relance, budgétaire ou monétaire, aient réussi à remettre l’économie sur la voie d’une reprise durable.

Pour des keynésiens comme Paul Krugman, c’est une preuve qu’ils n’ont pas été assez ambitieux. Les monétaristes inspirés de Friedman sont, quant à eux, sur la défensive. C’est une autre théorie beaucoup plus intransigeante envers l’interventionnisme étatique qui gagne en influence, celle de l’École autrichienne d’économie, représentée notamment par les économistes Friedrich A. Hayek et Ludwig von Mises.

Pour les tenants de l’École autrichienne (qui, malgré leur nom, se retrouvent aujourd’hui un peu partout dans le monde), partisans du retour à l’étalon-or et d’une dénationalisation de la monnaie, c’est l’existence même de la monnaie fiduciaire qui est la source du problème. La création monétaire à partir de rien est une fraude perpétrée par l’État envers les détenteurs de monnaie, qui entraîne de surcroît une mauvaise affectation des ressources et mène nécessairement à des récessions.

On ne peut pas, comme le préconise Friedman, régler le problème en ayant recours à ce qui l’a causé en premier lieu. En venant à la rescousse des marchés chaque fois qu’un ralentissement pointait, Greenspan n’a fait que reporter la crise à plus tard et l’aggraver. Ainsi, du point de vue autrichien, les monétaristes sont en fin de compte tout autant responsables de la crise, et de son prolongement, que le sont les keynésiens.

La figure la plus connue du courant de pensée autrichien est sans aucun doute Ron Paul, représentant au Congrès et actuel candidat à l’investiture du Parti républicain pour l’élection présidentielle. Auteur d’un essai intitulé End the Fed («Abolissons la Fed»), il avait mis les Américains en garde contre la politique monétaire trop expansionniste et contre un krach éventuel des années avant que celui-ci ne survienne, comme d’autres commentateurs inspirés par l’École autrichienne.

Selon Ron Paul, «Friedman est très, très libertarien — sauf sur les questions monétaires». Presque toute l’oeuvre de Friedman visait en effet à défendre la liberté individuelle et le libre marché. Il aurait sans aucun doute dénoncé les plans de relance budgétaire d’inspiration keynésienne mis en oeuvre depuis trois ans.

Toutefois, si l’on se fie à son enseignement, il se serait rangé du côté des keynésiens en faveur des plans de relance monétaire. Peut-être la présente crise provoquera-t-elle, sur ce sujet, un changement de paradigme en faveur d’une autre école de pensée…

Martin Masse est chercheur associé à l’Institut économique Molinari. Il est vice-président au contenu à l’Institut économique de Montréal et ancien conseiller politique du ministre fédéral de l’Industrie Maxime Bernier.